Gutes tun und dabei sparen

Arbeitgeber können ihren Mitarbeitern eine ganze Reihe an Vergünstigungen zukommen lassen und dabei gleichzeitig Steuern und Beiträge sparen. Das klingt verlockend – und klappt, wenn man sich an bestimmte Spielregeln hält.

Job-Tickets und Fahrtkostenzuschüsse

Dienstfahrräder und Fahrzeuge

Seit Jahresbeginn ist das Dienstfahrrad steuerfrei. Damit wird begünstigt, wenn der Arbeitgeber seinem Arbeitnehmer ein Fahrrad überlässt, das dieser privat und für Fahrten zwischen Wohnung und erster Tätigkeitsstätte sowie für Familienheimfahrten unentgeltlich oder verbilligt nutzen kann.

Raum für steuerfreie Leistungen gibt es auch bei E-Autos im Besitz von Mitarbeitern. Hierfür können Arbeitgeber eine Ladestation bereitstellen und den Strom zur Aufladung der Batterien steuerfrei an ihre Beschäftigten abgeben.

Gesundheitsförderung

Computer, Tablets und Smartphones

Sachbezüge

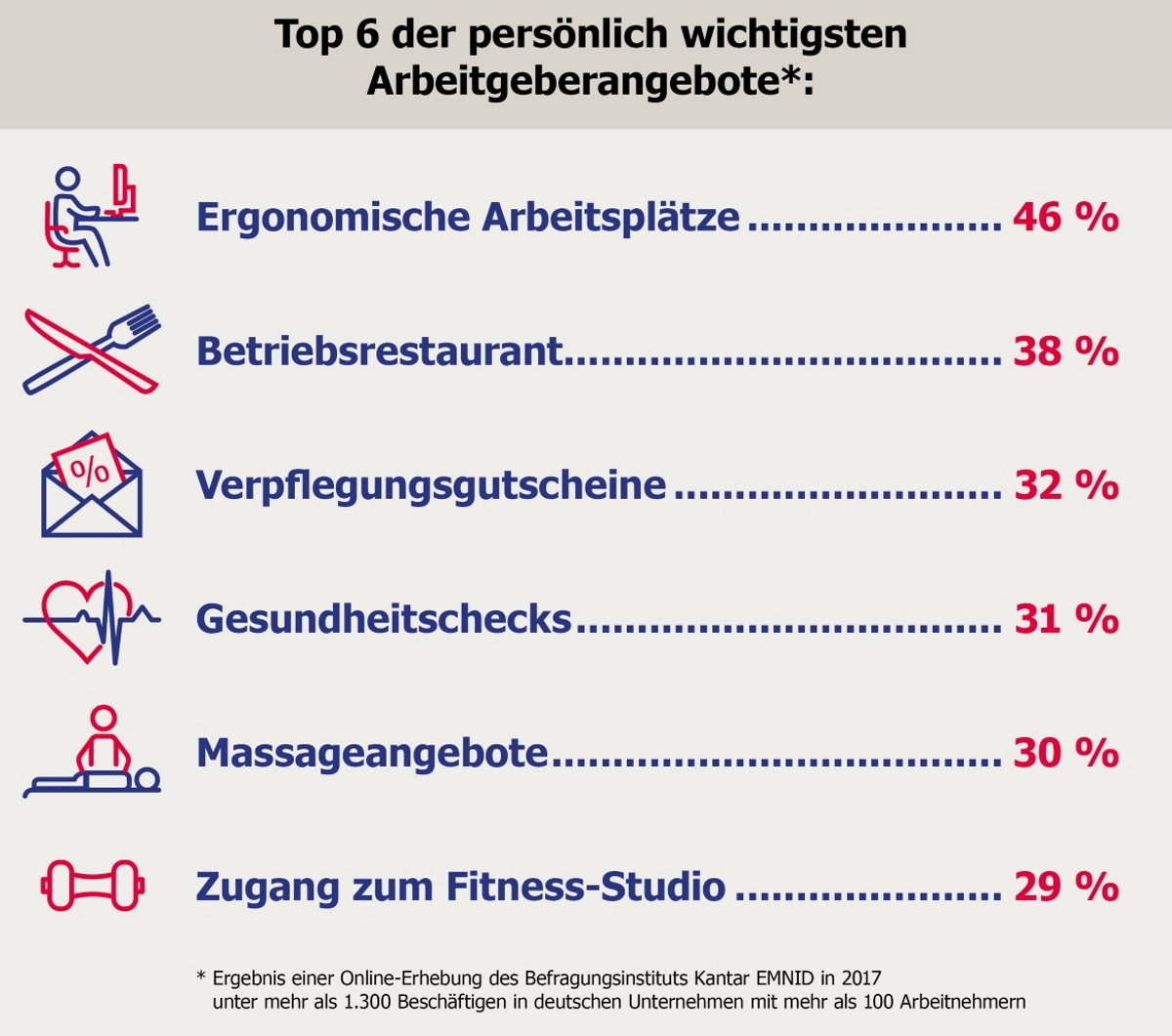

Was Mitarbeitern wichtig ist

Geschenke

Betriebsfeiern

Kostenlose Snacks und Getränke

Mahlzeiten und Essensgutscheine