Feiern mit Steuervorteil

Betriebsfeiern und -ausflüge stärken das Zusammengehörigkeitsgefühl und sorgen dafür, dass Mitarbeiter sich auch mal außerhalb des Arbeitsalltags begegnen. Ganz gleich, ob es das gemeinsame Grillen im Innenhof oder ein Wochenende in den Bergen ist: Bei solchen Veranstaltungen können Arbeitgeber ihren Mitarbeitern steuerfrei Gutes tun.

Betriebsausflug, Sommerfest oder Jubiläumsfeier – der Name spielt keine Rolle. Der Fiskus definiert eine Betriebsfeier als "eine Veranstaltung auf betrieblicher Ebene mit gesellschaftlichem Charakter". Dabei ist es wichtig, dass sich der Teilnehmerkreis überwiegend aus Betriebsangehörigen, deren Begleitpersonen und gegebenenfalls Leiharbeitnehmern oder Arbeitnehmern anderer Unternehmen im Konzernverbund zusammensetzt. Ausgeschlossen sind dagegen etwa Arbeitsessen sowie die Ehrung einzelner Jubilare oder Arbeitnehmer. Die Betriebsfeier muss, um steuerlich begünstigt zu sein, grundsätzlich allen Arbeitnehmern offenstehen. Das heißt aber nicht, dass tatsächlich auch alle Mitarbeiter eingeladen werden müssen: Ist die Veranstaltung nur für einen beschränkten Kreis der Arbeitnehmer interessant, kommt es nämlich darauf an, dass hierdurch nicht bestimmte Arbeitnehmergruppen bevorzugt werden. So kann sich eine Betriebsfeier durchaus auf eine Abteilung beschränken, wenn alle Mitarbeiter dieser Abteilung teilnehmen dürfen. Andere Möglichkeiten sind etwa Pensionärstreffen oder Feiern für Mitarbeiter, die bereits ein rundes Jubiläum im Betrieb (z.B. 10-jähriges) gefeiert haben bzw. auf dieser Veranstaltung feiern. Zu solchen Veranstaltungen dürfen dann auch andere Arbeitnehmer, wie zum Beispiel die engen Kollegen oder Vorgesetzten, Betriebsräte oder Familienangehörige des Jubilars eingeladen werden.

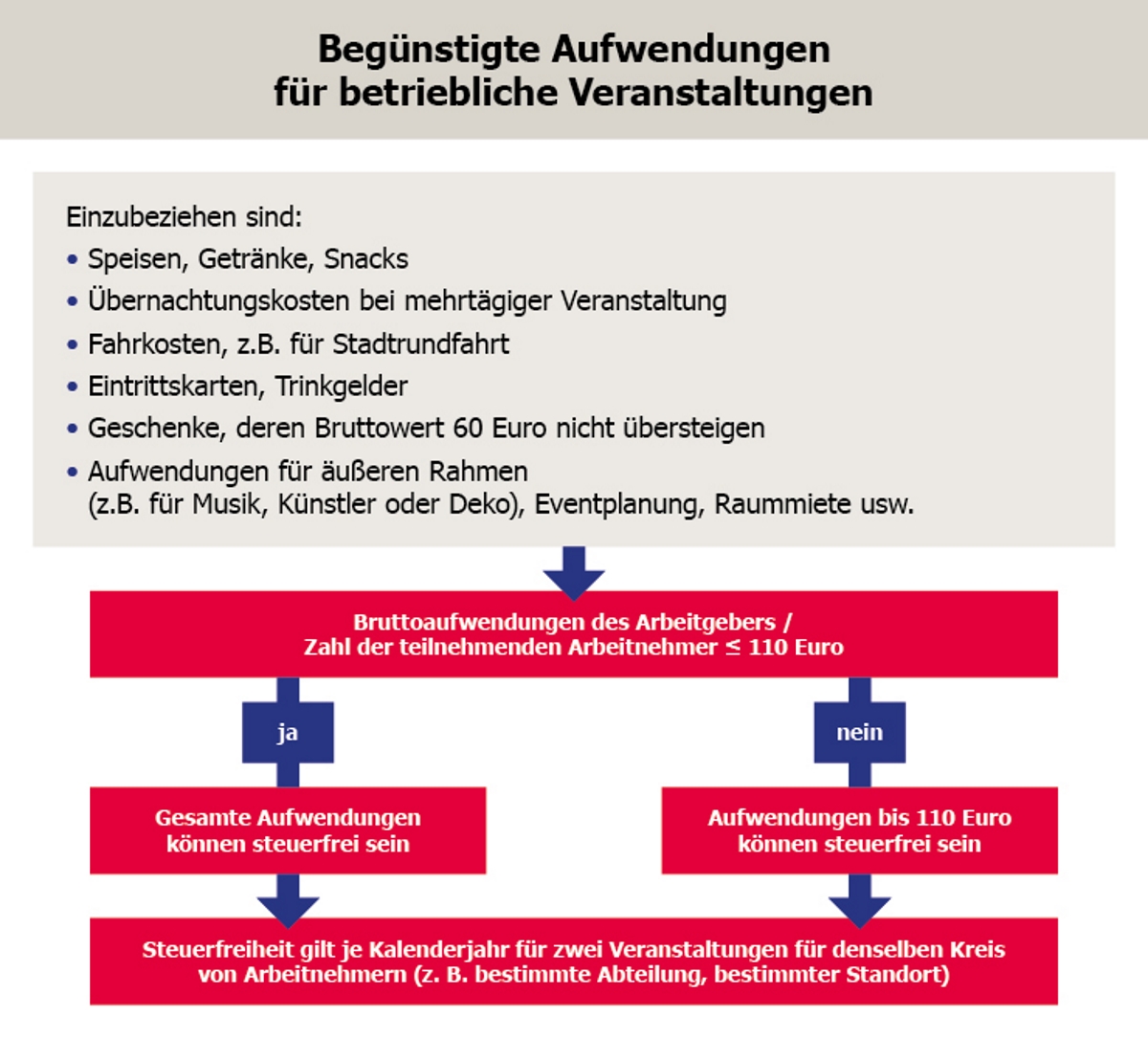

Darüber hinausgehende Beträge können vom Arbeitgeber mit 25 Prozent pauschal (zzgl. Solidaritätszuschlag und pauschaler Kirchensteuer) oder ganz normal als Arbeitslohn versteuert werden. Zu den Zuwendungen gehören beispielsweise Essen, Trinken und Süßes sowie Fahrt- und Übernachtungskosten. Auch die Musik oder Vorführungen fallen darunter, ebenfalls die Kosten für Räume, Beleuchtung und Eventmanager. Aber: Eintrittsgelder, also etwa Theaterkarten, sind nur dann erfasst, wenn es noch andere Programmpunkte außer des reinen Besuchs einer kulturellen oder sportlichen Veranstaltung gibt. Die Teilnehmer dürfen auf der Betriebsveranstaltung auch Geschenke bekommen. Allerdings müssen diese, sofern ihr Wert 60 Euro übersteigt, anlässlich der Veranstaltung ausgegeben werden. Es kommt dann also darauf an, dass ein konkreter Zusammenhang zwischen der Betriebsveranstaltung und dem Geschenk besteht. Nicht darunter fallen solche Geschenke, die bereits pauschal versteuert werden. Wird viel gefeiert, hat der Arbeitnehmer die Wahl: Bis zu zweimal im Jahr ist die Teilnahme an einer Betriebsfreier steuerlich begünstigt. Und: "Professionelle" Teilnehmer, also etwa der Personalchef, dürfen so oft teilnehmen, wie nötig – und zwar steuerfrei.

Übersicht

Wie wird berechnet? Zunächst werden alle Zuwendungen der Betriebsveranstaltung addiert. Dann wird die Summe auf alle anwesenden Arbeitnehmer (auch ehemalige Arbeitnehmer, Praktikanten, Referendare, Leiharbeiter und Arbeitnehmer aus anderen konzernangehörigen Unternehmen gehören dazu) sowie deren Begleitpersonen verteilt. Die Beträge für die Begleitpersonen müssen dann noch den begleiteten Arbeitnehmern zugeordnet werden.

Basisrechnung

-

Beispiel

- Die Aufwendungen für eine Betriebsveranstaltung betragen 2.000 Euro. Der Teilnehmerkreis setzt sich aus 15 Arbeitnehmern zusammen, von denen fünf von je einer Person begleitet werden. Die Aufwendungen sind auf 20 Personen zu verteilen, sodass auf jede Person ein geldwerter Vorteil von 100 Euro entfällt. Sodann ist der auf die Begleitperson entfallende geldwerte Vorteil dem jeweiligen Arbeitnehmer zuzurechnen. Zehn Arbeitnehmer haben somit einen geldwerten Vorteil von 100 Euro; dieser übersteigt den Freibetrag von 110 Euro nicht und ist daher nicht steuerpflichtig. Bei den fünf begleiteten Arbeitnehmern beträgt der geldwerte Vorteil 200 Euro; nach Abzug des Freibetrags von 110 Euro ergibt sich für diese Arbeitnehmer ein steuerpflichtiger geldwerter Vorteil von jeweils 90 Euro.

Kommen die bereits erwähnten Sachgeschenke hinzu, wird es etwas komplizierter.

Sachgeschenke

-

Beispiel a)

- Die Aufwendungen für eine Betriebsfeier betragen pro Kopf 50 Euro. Auf der Betriebsfeier erhält jeder Teilnehmer ein Sachgeschenk im Wert von 30 Euro. Die Zuwendungen betragen somit insgesamt 80 Euro und bleiben steuerfrei, da der Freibetrag von 110 Euro nicht überschritten wird.

-

Beispiel b)

- Die Aufwendungen für eine Betriebsfeier betragen pro Kopf 60 Euro. Anlässlich der Betriebsfeier erhält jeder Teilnehmer ein Sachgeschenk im Wert von 80 Euro. Die Zuwendungen betragen damit insgesamt 140 Euro. Der Freibetrag von 110 Euro wird um 30 Euro überschritten. Diese 30 Euro sind als geldwerter Vorteil zu versteuern. Da das Geschenk mehr als 60 Euro an Wert hat, ist es hier bedeutend, dass es anlässlich der Betriebsfeier gewährt wurde.

Manchmal fallen rund um die Betriebsveranstaltungen auch Kosten für die An- und Abreise sowie Übernachtungen an. Hierbei gibt es die Möglichkeit, dass die Kosten zur Betriebsveranstaltung zählen und damit auf den Freibetrag von 110 Euro angerechnet werden.

Reisekosten I

-

Beispiel

- Ein Arbeitgeber veranstaltet einen Betriebsausflug. Für die Fahrt vom Unternehmen zum Ausflugsziel organisiert er eine gemeinsame Busfahrt. Die Kosten hierfür zählen zu den Zuwendungen anlässlich der Betriebsveranstaltung.

Liegt die Betriebsveranstaltung allerdings außerhalb der ersten Tätigkeitsstätte des Arbeitnehmers und dient die Anreise der Teilnahme an der Veranstaltung, handelt es sich um Reisekosten, wenn die Reise vom Arbeitnehmer organisiert wird. Wie bei Reisekosten üblich, kann der Arbeitgeber diese den Arbeitnehmern steuerfrei erstatten.

Reisekosten II

-

Beispiel

- Der Arbeitgeber veranstaltet am Unternehmenssitz eine Betriebsfeier. Mitarbeiter, die an einem anderen Standort tätig sind, reisen dafür eigens an. Diese Fahrtkosten – sowie ggf. im Zusammenhang mit der An- und Abreise entstehende Verpflegungspauschalen und Übernachtungskosten – gehören nicht zu den Zuwendungen anlässlich der Betriebsveranstaltung, sondern können als Reisekosten vom Arbeitgeber steuerfrei erstattet werden.

Aber: Werden die An- und Abreisen sowie ggf. anfallende Übernachtungskosten der auswärtigen Mitarbeiter direkt vom Arbeitgeber über betriebsinterne Reisemanagementsysteme für den Arbeitnehmer organisiert und abgewickelt, ist die Finanzverwaltung streng. Diese Aufwendungen gehören dann zu den Zuwendungen anlässlich der Betriebsveranstaltung und sind auf den Freibetrag von 110 Euro anzurechnen.

Immer zuerst informiert

Abonnieren Sie unseren Newsletter und erhalten Sie Informationen rund um ein gesundes Miteinander am Arbeitsplatz sowie News aus der Sozialversicherung, dem Steuerrecht und Personalwesen.